Фонд Потанина представляет предварительные результаты работы эндаумента: по итогам 2023 года стоимость чистых активов Фонда в шести целевых капиталах составляет 85,441 млрд рублей.

Стратегия Фонда направлена на сохранение и увеличение капитала на основе системы контроля рисков и диверсификации портфеля. Активы Фонда состоят из долгосрочных стратегических инвестиций, куда входит пакет акций ПАО Росбанк, и рыночных инвестиций. Фонд рассматривает долгосрочные стратегические инвестиции как устойчивый источник дохода, чье приоритетное назначение заключается в обеспечении регулярных дивидендных выплат. На конец 2023 года структура активов Фонда включала 15 % рыночных инвестиций и 85 % долгосрочных стратегических инвестиций. По сравнению с 2022 годом это соотношение улучшилось: доля рыночных инвестиций выросла на 2,20 % (с 12,80 %), а доля долгосрочных стратегических инвестиций соответственно уменьшилась (с 87,20 %).

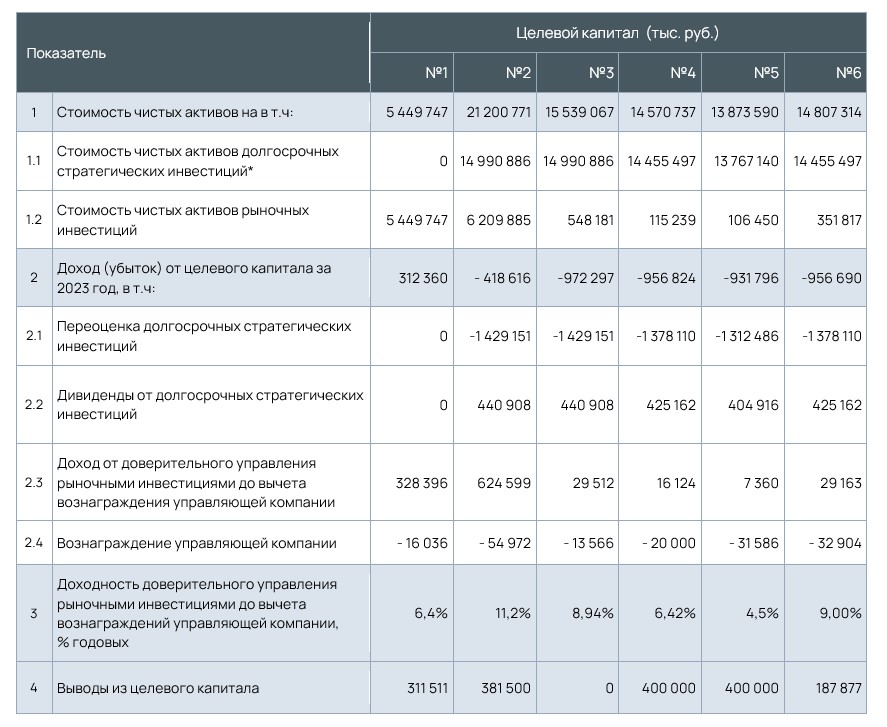

За 2023 год, первый полный год работы шести целевых капиталов, Фонд получил доход от доверительного управления рыночными инвестициями до вычета вознаграждений управляющим компаниям в сумме 1,035 млрд рублей, а также дивиденды от долгосрочных стратегических инвестиций (акций Росбанка) в сумме 2,137 млрд рублей. Фактор высокой волатильности долгосрочных стратегических инвестиций продолжает оказывать существенное влияние на общие результаты целевых капиталов: их переоценка в 2023 году привела к получению убытка в размере 3,923 млрд рублей. В 2022 году переоценка акций Росбанка выразилась в получении прибыли в 6,316 млрд рублей. На финансирование уставной деятельности Фонд вывел из целевых капиталов 1,681 млрд рублей.

Общая сумма расходов управляющих компаний за отчетный год составила 19,8 млн рублей. Общий размер вознаграждений управляющих компаний – 169 млн рублей.

Структура рыночных активов Фонда в 2023 году, главным образом, состояла из государственных и корпоративных облигаций (66,3 %), депозитов и денежных средств (23,2 %), акций (2,8 %). В 2022 году виды рыночных активов также включали в себя преимущественно государственные и корпоративные облигации (69,4 %), а также депозиты и денежные средства (28,3 %).

Советник генерального директора Фонда Владимир Цупров:

Эндаумент Фонда подвержен сильному влиянию переоценки стоимости акций нашей стратегической долгосрочной инвестиции, ПАО Росбанк. Одна из важных задач Фонда состоит в обеспечении предсказуемого и стабильного ежегодного дохода от целевых капиталов для обеспечения непрерывного финансирования трехлетнего цикла программ. В связи с этим Фонд в своей инвестиционной политике, находящей отражение в инвестиционных декларациях целевых капиталов, придерживается консервативного подхода, а также стремится нарастить долю рыночных активов во всех целевых капиталах. Текущая рыночная конъюнктура благоприятствует этому: процентные ставки по краткосрочным вложениям превышают и размер ожидаемой инфляции, и размер ставок по долгосрочным инструментам. Всем управляющим компаниям Фонда удалось показать сопоставимые доходности на рыночные инвестиции Фонда по сравнению с широким рынком облигаций, а в некоторых случаях – превысить их результаты. За счет активного перераспределения активов между инструментами денежного рынка, акций и облигаций, доходность рыночных инвестиций Фонда превысила темпы потребительской инфляции за 2023 год.

Генеральный директор Фонда Оксана Орачева:

Оценивая первый полный год работы шести целевых капиталов Фонда, важно подчеркнуть, что Фонд получил доход, который позволил профинансировать нашу деятельность в полном объеме, как мы и планировали. В 2023 году Фонд провел 20 грантовых конкурсов в рамках пяти благотворительных программ. Была оказана поддержка более чем 800 сотрудникам российских музеев, вузов, НКО, занимающихся социальной деятельностью. Наши грантополучатели – это 407 организаций из сфер культуры, высшего образования, социального спорта и адресной помощи. Стипендии Фонда получают 1250 студентов российских вузов. Для этих целей мы впервые использовали средства целевых капиталов: Фонд вывел 1,681 млрд рублей, что составляет 86 % бюджета расходов нашей благотворительной организации. Оптимизация структуры эндаумента – изменение соотношения долгосрочных стратегических и рыночных активов – заложила прочную базу на будущее. В настоящее время мы планируем очередной вывод средств на обеспечение текущих и новых обязательств. В этом году мы используем еще 1,690 млрд рублей из целевых капиталов, которые составят 94 % бюджета расходов Фонда.

Комментарии управляющих компаний

Целевой капитал № 1

Управляющая компания — «Эра Инвестиций», стоимость чистых активов 5,450 млрд рублей.

В доверительном управлении находятся исключительно рыночные инвестиции Фонда в объеме 5,450 млрд рублей. Доходность УК за 2023 год составила 6,4 % годовых до вычета вознаграждения управляющей компании.

Директор по инвестициям управляющей компании «Эра Инвестиций» Иван Лавриненко:

В 2023 году “Эра Инвестиций” придерживалась консервативного подхода к управлению средствами целевого капитала, понимая необходимость обеспечить доход. Несмотря на кризисные явления на рынке облигаций, вызванные внеочередным поднятием ключевой ставки Центрального банка России и последующим циклом повышения, заранее сформированная структура вложений с большой долей депозитов позволила минимизировать просадку стоимости портфеля. Ребалансировка части облигационного портфеля в корпоративные облигации с плавающим купоном дала возможность воспользоваться высокими ставками в конце года.

Целевой капитал № 2

Управляющая компания — «ТКБ Инвестмент Партнерс», стоимость чистых активов 21,201 млрд рублей.

В доверительном управлении находятся рыночные инвестиции Фонда в объеме 6,210 млрд рублей, долгосрочные инвестиции в объеме 14,991 млрд рублей. Доходность рыночных инвестиций за 2023 год составила 11,2 % годовых до вычета вознаграждения управляющей компании.

Ведущий управляющий активами с фиксированной доходностью Артемий Доброхотов и начальник отдела управления активами на рынке акций Константин Ильинский управляющей компании «ТКБ Инвестмент Партнерс»:

При позиционировании портфеля в конце 2022 года на ближайшие 12 месяцев с точки зрения возможных рисков мы отмечали ослабление рубля, рост инфляции и дефицита бюджета. Поэтому мы сохраняли консервативное позиционирование портфеля на протяжении всего 2023 года. Это позволило относительно безболезненно пройти реализовавшийся для рублевого долгового рынка негативный сценарий резкого повышения ключевой ставки.

В течение непростого 2023 года управляющим проводились активные ребалансировки портфеля с изменением долей широкого спектра инструментов для целей оптимизации соотношения риска и доходности по портфелю в целом.

Целевой капитал № 3

Управляющая компания — «ТрастЮнион Эссет Менеджмент», стоимость чистых активов 15,539 млрд рублей.

В доверительном управлении находятся рыночные инвестиции Фонда в объеме 548 млн рублей; долгосрочные инвестиции в объеме 14,991 млрд рублей. Доходность рыночных инвестиций за 2023 год составила 8,9 % годовых до вычета вознаграждения управляющей компании.

Управляющий директор управляющей компании «ТрастЮнион Эссет Менеджмент» Надир Усманов:

В 2023 году наша управляющая компания придерживалась консервативной стратегии управления капиталом в целях получения стабильного дохода при минимальном уровне риска. На фоне ожиданий и случившегося во второй половине года повышения ключевой ставки приоритет отдавался краткосрочным инструментам денежного рынка с фиксированной доходностью. Данный подход позволил не только достичь целей инвестиционной политики, но и исключить негативные последствия снижения цен на долговом рынке. К концу года половина средств целевого капитала была размещена в долговые инструменты как с фиксированной, так и плавающей доходностью, что в среднесрочном периоде дает нам уверенность в достижении целей доверительного управления в интересах Фонда для реализации его благотворительной деятельности.

Целевой капитал № 4

Управляющая компания — «УК Тринфико», стоимость чистых активов 14,571 млрд рублей.

В доверительном управлении находятся рыночные инвестиции Фонда в объеме 115 млн рублей, долгосрочные инвестиции в объеме 14,456 млрд рублей. Доходность рыночных инвестиций за 2023 год составила 6,4 % годовых до вычета вознаграждения управляющей компании.

Управляющий активами АО «Управляющая Компания Тринфико» Екатерина Горбунова:

После восстановления долгового рынка во второй половине 2022 года 2023 год преподнес много сюрпризов для инвесторов. Если в 2022 году отыгрывалась идея снижения ключевой ставки и нормализации цен на рынке, то начиная со второго квартала 2023 года, напротив, преобладали риски повышения ставки Банком России и сопутствующего роста доходностей на рынке.

Следует выделить три неразрывно связанные между собой темы, определяющие действия управляющего в 2023 году: рост инфляционного давления на экономику, ужесточение ДКП Банка России и девальвация национальной валюты (перенос обесценивания рубля в инфляцию). В течение года регулятор несколько раз повышал ключевую ставку, в совокупности на 8,5 %, до 16 %. Однако эти действия не в полной мере отразились на ценах ОФЗ и корпоративных облигаций: при ключевой ставке 16 % средний и дальний участок кривой ОФЗ находился ниже уровня 12,5 %.

В целях управления портфелем ценных бумаг управляющий придерживался умеренно-консервативного подхода в соответствии с ожидаемым ужесточением ДКП в условиях сохраняющейся геополитической напряженности. Предпочтение отдавалось бумагам с короткой дюрацией в целях управления процентным риском, а также инструментам денежного рынка, предлагающим относительно более высокий уровень доходности в сравнении с доходностями облигационного рынка.

Целевой капитал № 5

Управляющие компании — «БКС» (с ноября 2022 года по сентябрь 2023 года), «РОНИН Траст» (с сентября 2023 года по настоящее время), стоимость чистых активов 13,874 млрд рублей.

В доверительном управлении находятся рыночные инвестиции Фонда в объеме 106 млн рублей, долгосрочные инвестиции в объеме 13,767 млрд рублей. Доходность рыночных инвестиций за 2023 год оценивается на уровне 4,5 % годовых до вычета вознаграждения управляющим компаниям. Доходность рыночных инвестиций под управлением управляющей компании «РОНИН Траст» за период с сентября по декабрь 2023 года составила 9,3 % годовых до вычета вознаграждения управляющей компании.

Управляющий активами управляющей компании «РОНИН Траст» Александр Балезин:

“РОНИН Траст” приступил к управлению целевым капиталом Фонда № 5 в сентябре 2023 года и в течение четвертого квартала проводил изменение состава портфеля. К началу 2024 года рыночная часть портфеля сформирована консервативно: 39 % в ОФЗ, 56 % в корпоративных облигациях, при этом 47 % в облигациях с плавающими ставками. За период под управлением УК доходность портфеля составила 9,32 % годовых. Сравнение результатов УК с индексами активов пенсионных накоплений (агрессивный — 7,21 %, сбалансированный — 6,18 %, консервативный — 6,01 %) показывает, что результат управления почти в полтора раза превышает бенчмарки, на которые УК ориентируется, составляя свои портфели.

По мнению управляющих, влияние негативных факторов на экономику еще не исчерпано. После роста в конце 2023 года на рынке государственных облигаций наступила значительная коррекция. Сейчас многие управляющие на рынке говорят о том, что, видимо, период повышения ставок Центральным банком завершен, и готовятся перейти к покупке долгосрочных облигаций, с тем чтобы заработать на снижении ставок. Нам кажется это преждевременным. Мы считаем, что короткая дюрация и осторожная позиция в ценных бумагах сейчас более оправданна, чем оптимистичная, основанная на надежде на скорое снижение процентных ставок.

Целевой капитал № 6

Управляющая компания — «РВМ Капитал», стоимость чистых активов 14,807 млрд рублей.

В доверительном управлении находятся рыночные инвестиции Фонда в объеме 352 млн рублей, долгосрочные инвестиции в объеме 14,456 млрд рублей. Доходность рыночных инвестиций за 2023 год составила 9,0 % годовых до вычета вознаграждения управляющей компании.

Заместитель генерального директора, финансовый директор управляющей компании «РВМ Капитал» Алексей Володарский:

“РВМ Капитал” при управлении целевым капиталом Фонда № 6 в 2023 году использовал преимущество инструментов денежного рынка — короткие облигации высоконадежных эмитентов (ОФЗ и облигации банков), РЕПО с ЦК и депозиты. Размещение денежных средств в инструменты с коротким сроком погашения и возврата позволили оперативно отреагировать на повышение ставок во втором полугодии 2023 года, когда Банк России повысил ключевую ставку с 7,5 до 16 %. Доля РЕПО с ЦК в четвертом квартале составляла до 87 % от портфеля ликвидных активов.

Высокое внимание к ликвидным инструментам отвечает требованиям по доходности и сохранности переданных в управление средств и соответствует целям Фонда. По итогам 2023 года доходность управления Фондом целевого капитала № 6 составила 9,00 % годовых.

Справка

В течение многих лет Фонд последовательно занимается развитием благотворительности в России. С 2023 года основным источником финансирования Фонда стали доходы от целевых капиталов, сформированных в мае и сентябре 2022 года. Теперь, когда у нас есть собственный инструмент реализации миссии на долгие годы вперед, Фонд прочно вошел в сотню крупнейших эндаументов мира.

Шесть целевых капиталов работают, чтобы обеспечить финансовую устойчивость и долгосрочность благотворительных программ Фонда. Управляющие компании инвестируют активы Фонда в государственные ценные бумаги, корпоративные облигации и акции, размещают на депозиты. Доход от управления целевыми капиталами формируется из доходов от долгосрочных стратегических и рыночных инвестиций. Основные подходы и процедуры управления активами Фонда закреплены в «Принципах и правилах работы с целевыми капиталами (Инвестиционной политике)» и опубликованы на сайте fondpotanin.ru.

Структура чистых активов Фонда

по состоянию на 31 декабря 2023 г., млрд рублей

.png)

Основные показатели Целевых капиталов Фонда

№ 1, 2, 3, 4, 5 и 6 за 2023 г.

* Инвестиции в акции ПАО Росбанк, обеспечивающие устойчивый долгосрочный доход Фонда и не являющиеся для Фонда ликвидным активом в связи со значительными операционными затратами на реализацию.